中国光伏电站的投资成本到底几何?

对于中国境内投资光伏电站的企业而言,大体分为两类,一类是以长期持有光伏电站为主,另一类是以交易光伏电站为主,即其投资光伏电站的目的并不在于通过电站的日后发电来获取收入,而更多的是通过交易电站从中获取资产价差。无论对于前者还是后者,涉及光伏电站转让都是无法回避的话题。对于以长期持有为目的的投资者而言,由于其对光伏电站的规模需求很大,完全通过自主开发,其在项目获取、备案以及建设进度的管理和把控上,可能都会遇到不小的挑战,尤其是对于那些一年并网超过吉瓦的企业。而对于以交易为目的的企业而言,找到买家,尽快以合适的价格出手,则是其首要工作。

中国光伏电站的投资成本到底几何?

如果单纯对照各公司数据,会发现各企业之间的投资成本可能存在着不小的差距,这背后的原因,就在于那些既从事组件生产,同时又投资电站的企业,将组件部分的利润也捆绑进了电站投资之中。但如果相关企业需要将电站出售的话(出售给其关联方除外),其账面上的投资是得不到收购方认可的,报价或多或少都要打一定折扣。从这点上讲,通过对光伏电站收购数据的分析,可以了解光伏电站投资成本的更多细节,间接起到光伏电站投资价格发现功能。

同时,受制于光伏补贴拖欠以及光伏电站的短期融资与对投资资金长期需求的期限不匹配等因素影响,许多光伏电站投资企业均面临着资金链吃紧的风险,尤其是对于那些大规模投资光伏电站的组件企业而言,如果光伏电站不能及时的进行出售的话,将会进一步引起资金链的紧绷,甚至会出现资金链断裂的风险。

因此,通过对光伏电站、投资成本的梳理和分析,亦可窥得光伏电站投资企业的财务健康状况,起到对光伏投资进行合理引导,促进企业乃至整个产业健康发展的作用。

基于此,作为专业服务于电力交易和电力产业的大数据平台,电易汇特推出了2019年前三季度光伏电站并购报告,以供各界参考。

声明:本报告所属数据主要来自于包括上市公司在内的公开数据,并由电易汇公开搜集并加工整理而得。尽管我们已经竭尽全力保证数据的全面性和准确性,但受客观原因以及主观能力所限,不可能做到完全的准确。因此,对于本报告中涉及的具体企业的相关数据,并不代表其官方立场,如果相关公司有官方数据,以其官方数据为准。电易汇也欢迎包括各个企业在内的相关方,如果愿意提供官方数据,电易汇会根据其所提供的数据,进行修正和更改,特此提醒本报告的使用者注意。

2019年前三季度光伏并购报告

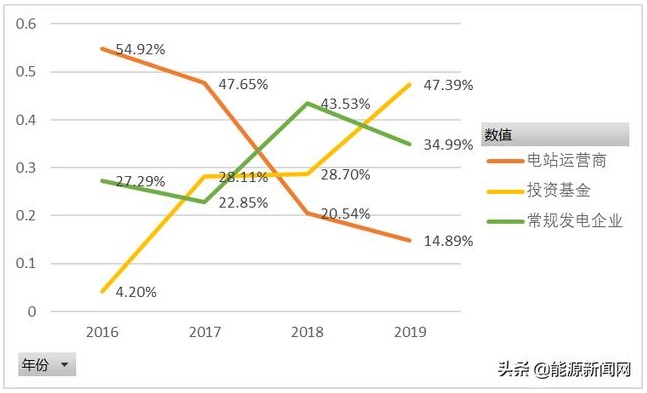

一、三大并购主力接近“哑火”,前三季度交易规模大降

据电易汇不完全统计,2019年前三季度,国内光伏电站的累计交易规模约为1600MW,与2018年的全年的3741MW交易规模相比,交易规模减少了2141MW,降幅达到57.23%。

从相关数据来看,背后的原因显而易见,一是,几大专业的光伏电站运营商受资金链因素掣肘,其持有容量已接近极限,不但不再收购新的光伏电站,且已开始出售自身持有的光伏电站。换句更通俗的话说,原来的主力买家,现在正摇身一变,成为了卖家,这点在协鑫新能源、熊猫绿能、江山控股等公司身上体现的均较为明显。以协鑫新能源为例,从统计来看,作为近几年最主要的光伏电站买家,其累计收购规模已超过1300MW。不过,受光伏补贴拖欠以及融资能力限制,该公司从今年起,开始大规模出售手中持有的光伏电站,今年上半年累计出售的电站规模就已超过了900M。如果将其购买规模与出售规模进行抵消,协鑫新能源相当于将近几年购买的电站已全部卖了出去。

其二,常规的发电企业,是除了专业电站运营商之外,最近几年的另一主力买家。不过,此类企业大多数是在内部循环、流转,即主要以引入大股东资产的模式来实现,如上海电力,截止2019年上半年,其光伏电站的控股装机容量已达到2394MW,但该公司容量大增,主要是来自其先后收购了母公司——国家电投集团在江苏以及浙江地区近600兆瓦的光伏电站。

其三,除了上述提到的两者之外,另一光伏电站主力买家,则为各类投资基金(包括银行的债转股)。不过,其是否能够持续,可能更多仰仗于市场参与主体的资本运作能力,具有更多的偶发性。

二、在地区分布上,东、西部地区所属电站具有相对优势

就不同省份的光伏电站而言,由于受到光照资源、电力消纳、土地成本等不同因素影响,各地光伏电站的收益率肯定也有所不同。对于一些上市公司收购的电站来源地的分析,可能会带来一个大概的参考,即从上市公司以及投资者的角度,哪些省份的光伏电站投资回报率更值得接受。

根据近三年的项目收购统计数据来看,被收购电站的第一大来源地是江苏,被收购容量为1200MW,在总交易量中占比16.06%;其次为内蒙古,容量为800 MW,占比10.65%;排在其后的还有新疆、浙江、陕西等地。

进一步分析来看,许多省份之所以电站交易活跃,与一些大企业电站易手产生的“鲶鱼效应”不无关系。比如,新疆的很多交易量,与爱康科技将在该地持有的电站转让给浙能电力集团有关;而江苏,则一定程度上得益于中利集团、国家电投集团将在该地开发的光伏电站脱手转让。

三、光伏电站价值几何,两种不同的定价方式

对于光伏电站收购而言,核心问题还是定价。就所汇总的数据来看,大体分两类:一类是,针对那些在收购时尚未并网或者是刚并网不久的光伏电站,其定价依据为该电站的总资产价格或者是电站的EPC费用,在此基础上打一定折扣,此种收购方式以北控清洁能源、协鑫新能源、熊猫绿能为代表;另一类是,对于并网一年以上的光伏电站,多以资产评估方式为主,资产评估方法既有资产基础法,也有收益法,主要是以收益法为主。

就现有数据来看,对于以总资产价格或者是电站的EPC价格作为报价的交易而言,其最终认购金额与该电站的总资产均有一定的减值,减值率在0%-3%不等。当然,也有一些电站会出现一定溢价,具体情况还要具体分析。

除了价格驱动交易之外,决定电站交易成功与否的因素还包括付款条件和发电量保障等约束性条款,尤其是对于那些尚未并网的光伏电站,其付款时还要涉及到对EPC以及电站的工程验收等,付款周期会拉得更长。而有些电站,其付款条件还要和电站并网甚至是获得纳入可再生能源附加补助目录相挂钩。

而在收购后的电站发电量保障上,一些电站会约定收购后5年内的发电量或者是电站整体收到的现金流的金额。

对比可以发现,与在国内上市公司相比,在香港上市公司对于光伏电站的收购,在付款以及电量保障方面规定更为严格。

四、收购规模大小取决于融资能力是否跟得上

1、融资能力影响未来收购的可持续性。正如本报告前期所述,从数据来看,专业的光伏电站运营商对电站的收购需求已开始下降,而与之对比,一些常规的水、火电发电企业收购力度有所加大。除了这两大力量外,另外的一股新兴力量,则来自于一些投资机构。

就现有的光伏电站收购而言,大部分是以项目公司或者是项目公司的控股公司的股权转让价格+项目公司的债务之和的方式来进行交易匹配。至于债务方面,那些还没有完成融资的项目,其债务主要集中在EPC的工程欠款。那么,在收购后,这部分欠款,需要收购方一次性或者在是规定的时间内付清。因此,这会给收购方带来很大的资金压力,需要在收购前就做好相应的大额资金储备。其次,在项目成功收购后,如果融资成功还好,反之若融资失败,那么,其收购的项目越多,其面临的资金压力也会越大。融资的成功与否正成为制约收购能否持续的重要因素之一。

2、在2018年,传统火电发电企业收购占比超过了40%,已经超过了专业电站运营商。对于这些企业而言,一是有比专业电站运营商更强的融资能力;二是,其进军光伏电站的另一个逻辑支撑是,可以玩“左手倒右手”游戏。在不同的电源对发电量争夺日益激烈的当下,虽然其火电厂因为要给风电、光伏电站让路,发电量会下降。但是,如果其持有一定规模光伏电站的话,那么就可以实现“东方不亮西方亮”的效果,靠光伏电站来完成对火电站发电量下降的补位。不过,正如本报告开头所言,此类收购模式的电站资产主要来自母公司的资产注入。因此,该类收购的持续性将受到多方面因素的影响,包括资本市场的整体走势、并购重组获批的可能性等。

3、对于光伏电站投资,较为理想的情况是拥有闲置资金的投资者介入。道理很简单,对于一个依靠政府补贴的行业而言,如果其收益率在覆盖掉8%的融资成本后,还要再维持8%以上的收益率,那么,其整体收益率至少要达到16%,这就要求有更高的补贴标准,存在可持续性差的短板。而对那些不需要融资的投资者而言,即便设定10%的收益率目标,它的资金收益率也比需要融资的企业低6%。就近几年的数据来看,在对光伏电站的收购中,来自专业投资机构的资本仍少得可怜。当然,2019年的情况有些改观,比如协鑫新能源在2019年对外转让的电站中,投资基金接盘占了绝大的部分。因此,如何发挥一些大公司的在资本运作方面的“鲶鱼效应”,是决定能否引入外部投资资金进入光伏电站领域的关键。

就整个光伏行业而言,尽管有此前超日太阳能因为走垂直一体化而导致资金链断裂的教训,但从实际来看,国内的光伏制造业业企业仍然在玩这种“刀口舔血”的游戏。对于这些企业而言,组件方面的产能扩张,很大一部分,需要靠自己投资电站或者是EPC来消化维持。因此,如果电站转让方面出现问题,这些企业在组件销售收入以及整体收入上都将受到很大影响。

简体中文

简体中文 English

English